【当サイトはアフェリエイト広告を利用しています】

止まらない物価上昇に、上がらないお給料。各電気会社から電気代の値上げも発表されました。

「子どものために貯金をしたいのにできない……」と悩んでいる方も多いのではないでしょうか。他の家庭ではどれくらい貯金ができているのか、気になる方も多いでしょう。

私自身も、数年前までは全然貯金ができず、夫とよく喧嘩をしていました。現在は副業で金融ライターとして活動し、心に余裕を持てるようになりました。

今回は、実際のデータを見ながら、子育て世代の貯金額や理想の貯金額を解説します。また、5年で370万円貯めた私が実践している具体的な貯金方法を解説します。

貯金をするためには「収入を増やす」「支出を減らす」の2つしか方法はありません。毎月少しずつ積み重ねることで、いつしか大きな金額になります。

「貯金に近道はない」ことを肝に銘じて、できることから始めましょう。

子育て世代の貯金額はどれくらい?

InstagramやXなどで、友人の外食や旅行などの様子が垣間見えるでしょう。なかには「我が家にはそんな余裕ない……」と落ち込む方もいるかもしれません。

しかし、比べる必要はありません。資産状況や借り入れ状況は、ご家庭によって違います。大切なのは、どういうときに幸せを感じるのか、何にお金を使うと幸せを感じるのか、ご自身の価値観をハッキリさせること。

とはいえ、どれくらい貯金があるのか、気になるところでしょう。ここでは、金融中央広報委員会「令和5年(2023年)家計の金融行動に関する世論調査[二人以上世帯調査]」のデータをもとに、子育て世代の貯金額を見ていきます。

平均値と中央値の違い

まずはデータを見る前に、平均値と中央値の違いを押さえておきましょう。

平均値:各データの数値を合計し、データ数で割ったもの。

中央値:データを小さい順から並べ、真ん中にきたデータ。

例えば、3つのテストの点が80点、75点、99点だった場合を考えてみます。この場合、平均値と中央値は次のようになります。

平均値 80点+75点+99点=254点

254点÷3=84.6点

中央値 80点

平均値は高い数値があると、それにともない数値が上がる傾向にあります。一方、中央値はデータの真ん中にある数値のため、より実態に近い数値となります。

20代における貯金額の平均値・中央値

20代の子育て世代の貯金額を見ていきましょう。金融資産を保有している世帯と保有していない世帯で分けてみました。なお、この金融資産は預貯金だけでなく、株式や個人年金なども含まれています。

| 金融資産保有している世帯 | 金融資産を保有していない世帯を含む | 金融資産非保有率 | |||

| 平均値 | 中央値 | 平均値 | 中央値 | ||

| 20代 | 403万円 | 171万円 | 249万円 | 30万円 | 36.8% |

金融資産を保有していない世帯を含めた数字を見ると、非保有率が36.8%と3世帯に1世帯以上がまったく貯金できていないことに。

また、金融資産を保有している世帯と比較すると、中央値も30万円と低いことがわかります。働き始めてまだ間もないことから、貯金できている金額が少ないようです。

30代における貯金額の平均値・中央値

次に、30代における貯金額の平均値と中央値を見ていきましょう。30代は出産される方も多く、住宅ローンを組むなど家計に大きな変化がある年代です。

| 金融資産保有している世帯 | 金融資産を保有していない世帯を含む | 金融資産非保有率 | |||

| 平均値 | 中央値 | 平均値 | 中央値 | ||

| 30代 | 856万円 | 337万円 | 601万円 | 150万円 | 28.4% |

20代と比較すると、金融資産の非保有率は下がっていますが、それでも3割近くの方が貯金ができていない状況です。

しかし、金融資産を保有していない世帯を含んだ中央値は、150万円となっており、20代と比較して増えていることがわかります。働き始めて年数がある程度経っていることから、貯金ができている方とできていない方の差が開き始めているようです。

40代における貯金額の平均値・中央値

40代は、早ければお子さんが高校や大学に進学し、教育費が増え始める時期です。老後も近づいてきて、老後資金を心配される方も多いでしょう。40代における貯金額の平均値と中央値を見ていきましょう。

| 金融資産保有している世帯 | 金融資産を保有していない世帯を含む | 金融資産非保有率 | |||

| 平均値 | 中央値 | 平均値 | 中央値 | ||

| 40代 | 1,236万円 | 500万円 | 889万円 | 220万円 | 26.8% |

金融資産の非保有率を見ると26.8%となっており、20代・30代と比べて少なくなっているものの、依然として貯金ができていない世帯がいることがわかります。

しかし、中央値を見ると220万円となっており、年代が上がるにつれて、貯金できている金額が増えています。

50代における貯金額の平均値・中央値

50代はお子さんが大学生になり、教育費のピークを迎える方が多くなります。定年退職もいよいよ間近になり、老後をどうするか、本格的に考えなければならない時期です。

それでは50代の貯金額の平均値と中央値を見ていきましょう。

| 金融資産保有している世帯 | 金融資産を保有していない世帯を含む | 金融資産非保有率 | |||

| 平均値 | 中央値 | 平均値 | 中央値 | ||

| 50代 | 1,611万円 | 745万円 | 1,147万円 | 300万円 | 27.4% |

金融資産の非保有率は27.4%と、40代と比較して少し増えています。しかし、金融資産を保有していない世帯を含んだ貯金額の中央値は300万円と、これまでの世代で一番多くなっています。

とはいえ、「老後2,000万円問題」で話題になったように、これから老後を迎えることを考えると、心もとない金額です。

これまで見てきたように、どの年代においても、貯金できている世帯とできていない世帯の二極化が進んでいることがわかります。

子育てに関する出費は何がある?

子育てに関する費用で一番気になるところは、教育費でしょう。「子ども1人を育てるのに1,000万円」なんていう言葉を聞いたこともあるのではないでしょうか。

実際にどれくらいかかるのか、データをもとに解説します。

出産費用

出産費用も年々高騰しています。

厚生労働省の「出産費用の見える化等について」によると、2023年5月時点で、全施設の出産費用(正常分娩)は50万円を超えました。2022年4月から2023年4月の間に出産費用を増額した施設も多く、理由としては次の2つが挙げられています。

・水道光熱費や消耗品などの高騰のため

・医療機器等の高騰のため

物価の上昇は、出産費用の高騰にもつながっていることがわかります。

教育費

教育費は進路によって大きく変化します。幼稚園から高校までと、教育費のピークである大学に分けて見ていきます。

幼稚園から高校までの教育費

私立と公立に分けて、幼稚園から高等学校までの教育費をまとめました。

| 私立 | 公立 | |

| 幼稚園 | 30万8,909円 | 16万5,126円 |

| 小学校 | 166万6,949円 | 35万2,566円 |

| 中学校 | 143万6,353円 | 53万8,799円 |

| 高等学校(全日制) | 105万4,444円 | 51万2,971円 |

参考:文部科学省「令和3年度子供の学習費調査の結果について」[PDF]

私立のほうが高額であることがよくわかります。もし幼稚園から高等学校まで私立に通った場合、教育費の合計は約1,840万円となりました。(幼稚園は3年制と仮定)

1,000万円どころか2,000万円近く、これに大学費用が上乗せされれば、学部によっては合計で3,000万円近くかかるかもしれません。

親心としては、お子さんの希望はできるだけ叶えたいところでしょう。しかし、お子さんが希望する進路によっては家計の状況と擦り合わせる必要があることを理解しておきましょう。

大学の教育費

私立、国立、公立の3つに分けて教育費をまとめました。

| 私立 | 国立 | 公立 | |

| 授業料 | 95万9,205円 | 53万5,800円 | 53万6,191円 |

| 入学料 | 24万806円 | 28万2,000円 | 37万4,371円 |

| 施設設備費 | 16万5,271円 | ー | ー |

| 実験実習料 | 2万8,864円 | ||

| その他 | 8万3,194円 |

私立大学の費用 参考:文部科学省「私立大学等の令和5年度入学者に係る学生納付金等調査結果について」

国公立大学の費用 参考:文部科学省「国公私立大学の授業料等の推移」[PDF]

幼稚園から高校までと同様、私立のほうが高額です。

しかし最近、国立大学の値上げのニュースを目にした方もいるのではないしょうか。物価が上昇している今、これまでと同じ授業料では厳しいことが見てとれます。今後どうなるかはわかりませんが、注目しておきたいニュースです。

子育て世代が毎月貯金すべき金額はどれくらい?

子育て世代が貯金すべき金額はどれくらいなのでしょうか。家計状況やライフスタイルによって異なりますが、一般的に手取り収入から10〜30%程度を貯金することが理想です。

毎月お給料は違うため、金額で決めるのではなく、割合で決めることをおすすめします。

お子さんの年齢によって、貯金しやすい時期としにくい時期があります。年齢別に見ていきましょう。

出産後〜小学校就学まで

小学校就学までは、一番貯金しやすい時期です。2019年10月から保育無償化され、3歳から保育園や幼稚園などの利用料が無償となっています。

また、0歳から児童手当が支給されます。できるだけ使わず、教育費として貯金しましょう。全額使わず貯めると、6年間で90万円になります。

小学生から中学卒業まで

小学校に入学すると、習い事に通いはじめ、出費が増えます。持ち家を購入される方も多く、貯金がしにくくなるでしょう。

しかし、貯金は崩さず、毎月の家計でやりくりするようにしましょう。なかには習い事をいくつかするお子さんもいますが、よく話し合い、本当にやりたいものだけに絞りましょう。

中学生になると、部活動が始まり、ユニフォームや遠征代など、出費がさらに増えます。身体も大きくなることから、食費もさらにかかるようになるでしょう。

ここでも児童手当には手をつけないようにしましょう。もし小学校から中学卒業までの9年間で、児童手当を貯めると、108万円となります。

高校入学から卒業まで

大学までに貯金ができる最後の期間です。しかし、大学受験に向けて、塾に通ったり、家庭教師をつけたりなど、教育費もかさみます。少額でいいので貯金できるようにしましょう。

また、国公立・私立問わず、一定の条件を満たす世帯では高等学校等就学支援金が給付されます。また、自治体独自の支援がおこなわれているところもあるため、お住まいの自治体の情報を確認してみましょう。

さらに、2024年10月から児童手当が拡充され、所得制限なしで高校生(18歳)まで支給されます。できるだけ使わないようにし、大学の教育費に充てるようにしましょう。

子育て世代が貯金できない3つの理由

「頑張ってるつもりなのに、貯金できない…」と悩んでいる方もいるでしょう。しかし、貯金できない理由は何かしらあります。ここでは大きく3つ取り上げます。

収支を把握していない

貯金できない理由の1つは、収支を把握していないことです。収入や支出を把握せず、なんとなくでやりくりをしていると、無駄な出費に気づかず、貯金する余裕は生まれません。

次の質問に答えられるかどうか、ぜひ一度試してみてください。

Q.お給料は平均してどれくらいですか?

Q.光熱費(電気代・ガス代・水道代)は毎月どれくらいかかっていますか?

Q.インターネット代は毎月いくら支払っていますか?

Q.スマホの料金は平均していくらくらいですか?

Q.保険料は毎月いくら支払っていますか?

答えられましたか?家賃はわかる方が大半だと思うので、細かいところを挙げてみました。

だいたい答えられる方は家計の収支を把握できています。どこか無駄がないかを見直しましょう。

もしまったく答えられない場合は、収支を把握できていないということに…。これでは支出が収入を上回っていても気付けません。

貯金を始める際には、毎月入ってくるお給料はいくらなのか、何にどれくらい支払っているのかをまず把握しておきましょう。

独身の頃と同じ感覚で考えている

子育て世代は、独身の頃と同じ感覚で考えていると、貯金が難しくなります。

子どもが生まれると、食費や日用品など、どうしても支出が増えてしまいます。そのため、収入と支出のバランスを見直す必要があります。

独身の頃と比較すると、どうしても貯金できる金額は減るものだと割り切ることも大切です。

子どもに関する出費が増える

子どもに関する出費が増えることも、貯金できない理由の一つです。

子どもが生まれると増えるのは、食費や日用品代だけではありません。保育料や学童の利用料、習い事代など、子どもに関する出費が増えていきます。

絶対に支払わなければならないもの、なくても問題ないものを見極めることが大切です。

子どもの将来を考えて、できることなら選択肢を広げてあげたいと習い事を増やす方もいるでしょう。もちろんそれがいけないことではありません。

しかし、金銭的にそれが可能なのかどうかは、親が判断しなければなりません。将来的な進路を踏まえながら、お子さんとよく話し合って決めるようにしましょう。

貯金できない子育て世代が貯め体質になるためにすべきこと

「貯金できない……」と悩まれている方は、これまでにいろいろな方法を試したことでしょう。

しかし、はじめにお伝えしたように、貯金をするためには「収入を増やす」「支出を減らす」の2つしかできることはありません。

何も考えずに貯金できるよう、仕組みを作ることです。ここでは具体的な仕組みを作る方法を解説します。

ステップ1.収支を把握する

まずは収支を把握しましょう。具体的に把握しておきたい項目は次のとおりです。

・給料

ポイント1.低めに見積もっておきましょう

ポイント2.ボーナスはないものとしましょう

貯金をするときのポイントは、収入は少なく、支出は多く見積もることです。そうすると、収入が増えたときや支出が減ったときにはその分多く貯金できることになります。

また、ボーナスはないものとみなしましょう。ボーナスは必ずもらえるものとは限りません。会社の経営状況によっては、なくなる可能性もあります。

月々のお給料だけで、家計をやりくりできるようにしましょう。

【毎月支払うもの】

・住宅ローン・家賃

・光熱費(電気・ガス・水道)

・インターネット通信料

・スマホの利用料

・保険料

・保育料・学童の利用料

・習い事

・食費・日用品費

・ガソリン代

・交通費

【年間で支払うもの】

・税金(固定資産税・自動車税など)

奨学金や他のローンがあれば、それも含めましょう。動画や音楽のサブスクリプションなども、利用しているものはすべて書き出します。

現実を見るのは辛いかもしれませんが、現状把握が大切です。

ステップ2.予算を決める

収支が把握できたら、予算を決めましょう。食費や光熱費、スマホ代など、毎月支払いがあるけど金額が変動するものの予算を決めます。

インターネット代や保険料など、毎月同じ金額を支払っているものはそのままにしておきます。

ここで「あれも」「これも」と項目を増やすと管理が大変になるため、シンプルにしましょう。私の場合は次のとおり。家賃は夫が払ってくれているため記載がありません。

| 項目 | 内容 | 予算 |

| 生活費 | 食費 日用品費 | 4万5,000円(9,000円×5週) |

| レジャー費 | 外食費 外出する際の交通費など | 5,000円 |

| 病院代 | 低用量ピル代 | 月初めに1万5,000円になるようにセット |

| 予備費 | 子どもの学用品など | 5,000円 |

| おこづかい | ちょっといい化粧品や服など | 6,000円 |

| 習い事 | 子どもの習い事代 | 6,000円 |

| カード固定費 | 光熱費(電気・ガス・水道) | 2万6,000円 |

| 通信料(インターネット・スマホ) | 7,280円 | |

| 保険料 | 1,976円 | |

| コンタクト | 2,420円 | |

| 講座 | 1万6,033円 | |

| iDeCo | 8,000円 | |

| 新NISA | 5,000円 |

管理をしやすくするため、クレジットカードで支払えるものはカード払いに。

光熱費は月によって変動が大きいため、1年間の平均を出し、物価の上昇を見越して1,000円ぐらい足したものを予算として上げています。

子どもの習い事も実際の支払いは5,610円ですが、6,000円として計算。カード固定費を合計すると6万6,709円なのですが、こちらも計算しやすくするため、毎月6万7,000円を払っています。

繰り返しになりますが、支出は多く見積もることがポイント。例えば、カード固定費は291円、子どもの習い事は390円の実際の金額と差額が出ます。微々たるものですが年間にすると8,172円。

ちょっとした外食できるぐらいの金額になります。できるだけ管理を楽にするため、項目を減らし、予算を決めましょう。

ステップ3.固定費を見直す

支出を減らすためには、固定費の見直しが効果的です。固定費は一度見直すだけで、節約効果が高く、かつ長く続きます。

例えば私の場合、電気やインターネット、スマホなどは楽天に。クレジットカード払いでついたポイントを、スマホの利用料金に充てています。そのため、利用料金はワンコイン以下で済んでいます。

他にも見直しができる固定費には、次のようなものがあります。

・インターネットの通信料

・保険料

・サブスクリプション

「どこが一番安いのか調べるのが大変」「手続きがめんどくさい…」と思われるかもしれません。今は比較サイトや相談サイトがいろいろあります。上手に活用していきましょう。

特に保険は種類や数が多く、自分に合ったものを見つけるのは大変です。家計改善の専門家紹介サイト「みんなの生命保険アドバイザー」では、プロが無料でプランニング。

対面でもオンラインでも自分に合った方法で相談できます。強引な営業も一切ないので安心です。

みんなの生命保険アドバイザーに相談する

ステップ4.収入を増やす

貯金をするためには、支出を減らすだけでなく、収入を増やすことも1つの方法です。例えば副業を始めたり、資格を取得してスキルアップすることで、昇給や転職につなげることも。

私も子どもの登校しぶりをきっかけに、正社員からパートに転職。家計のためにWebライターの副業を始めました。今ではパートの2倍以上を収入をWebライターで稼ぎ、扶養からも外れています。

Webライターに関することはこちらのブログから

ステップ5.貯蓄専用の口座を作る

貯金を成功させるためには、専用の口座を作り、生活資金と分けて管理することが大切です。

まねーぶの「貯金実態調査」では、貯金額1,000万円を達成した人を対象にアンケートを実施。成功した理由で一番多く挙げられていたのが「貯金用口座を分けているため」でした。

生活資金の口座と分けることで、確実に貯めることができます。今はネット銀行も多くあり、店舗に行かなくても口座が開設できるため、ぜひ貯蓄専用の口座を作りましょう。

ステップ6.ライフイベントを見越した資金計画を立てる

ライフイベントを見越した資金計画を立てましょう。なかには住宅購入を考えている方もいるでしょう。老後資金の問題も避けられません。

ライフイベントを見越した資金計画を立てることで、適切な時期に貯金をおこない、将来に備えて準備ができます。

将来のために備えることも大切ですが、もちろん今の生活も大事。将来のことばかり考えて、今の生活が味気ないものになってしまっては本末転倒です。

「この人なら任せられる!」という相談相手を見つけることが大切です。無料相談はいろいろなサイトでおこなわれているため、申し込んでみましょう。

貯金できないと悩んでいる子育て世代が貯金を増やす方法

貯金するための方法を解説してきましたが、「でも苦手なんです…」という方もいるでしょう。ここでは貯金が苦手な方でもできる方法を解説します。

貯蓄型保険に加入する

貯金が苦手な方におすすめなのが、貯蓄型保険に加入することです。

貯蓄型保険とは、保険料の一部が積み立てられ、万一の保障も備えながら、貯蓄もできる保険です。保険料を支払うことで、強制的に貯金ができます。

例えば、学資保険もその一つ。契約者に万一のことがあった場合でも、大学入学など必要なタイミングでお金を受け取れます。

ただし、効率的に貯金ができるというわけではありません。なぜなら現在は支払った保険料に対して、戻ってくる金額が少ないからです。

純粋にお金を貯めたいのであれば、保険ではなく預金や新NISAを検討したほうがいいでしょう。

新NISAを始める

「新NISAはよく聞くけどわからない」という方もいるでしょう。新NISAは投資信託の運用を、非課税・無期限で運用できる資産運用の制度です。

投資信託:投資家から集めたお金を、プロが株式や債券などに投資・運用するもの

例えば株式の場合、安く買って高く売ることで利益を得ます。しかし、どの会社の株式を購入するか、いつ売買するかなどを見極めるのは素人では難しいもの。

一方、投資信託は運用のプロが株式の選定、売買をおこないます。「全米株式」であれば、アメリカの株式に投資している商品。「全世界株式」であれば、世界中の株式に投資している商品となります。

通常、株式の投資で得た利益には、税金がかかります。この税金を非課税にし、無期限で保有できるようにされたものが新NISAです。

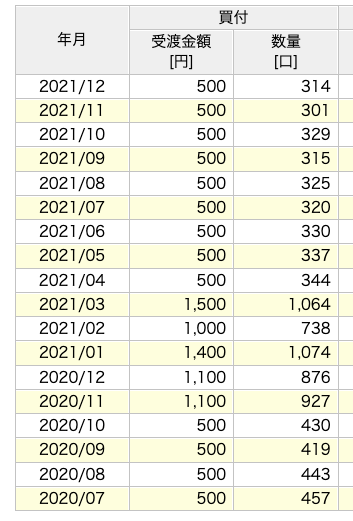

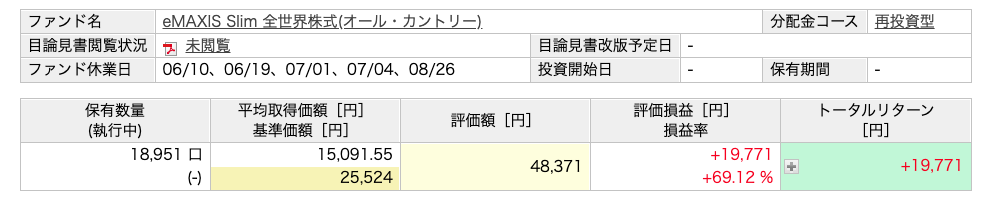

投資はまとまったお金がないとできないと思われるかもしれませんが、そんなことはありません。事実、私も500円からちまちまと購入していました。

左の受渡金額が実際に支払った金額。これは「オルカン」と呼ばれている全世界の株式に投資している商品のものです。

※これは課税される口座で運用していたため、2023年2月で買い付けをやめています

投資した金額は2万8,600円ですが、今は4万8,371円に。2万円以上増えています。(※2024年6月12日現在)

投資にはリスクがつきものです。絶対に増えるとは言い切れません。リーマンショックやコロナのように、世界的に大きな動きがあれば下がるときもあります。

ですが、経済市場は成長していくため、長期的におこなえば安定して増えていくもの。まだ始めてない方はぜひ検討してみてください。

まとめ

今回は子育て世代における貯金額の平均や理想について解説しました。また、貯金ができない原因や貯金するための手順も紹介しました。

1,000万円の貯金を達成された方のアンケートも取り上げましたが、小さなことをコツコツと積み重ねて大きな金額となります。

繰り返しになりますが、貯金をするためには「収入を増やす」「支出を減らす」しかありません。何も考えずに貯金できるような仕組みを作ることが大切です。

固定費を見直したり、貯金専用の口座を作ったりすることは特に有効です。ぜひまだ取り組んでいない方は始めてみましょう。